-

Compliance

Asistencia en diseño, implantación y monitoreo de programas de Compliance en el marco de normativa local e internacional (FCPA, Ley de Responsabilidad Penal Empresaria), incluyendo dictado de cursos.

-

Sostenibilidad

Conocé cómo nuestros servicios de sostenibilidad pueden ayudarte a ir más allá y construir una reputación sólida, atraer inversionistas comprometidos y generar resultados financieros sostenibles a largo plazo.

-

Forensic

La oferta de servicios incluye el asesoramiento experto en apoyo en la resolución de litigios y en el desarrollo de procedimientos en materia jurídica/forense digital y ciberseguridad.

-

Human Capital

La división Human Capital de Grant Thornton cuenta con un equipo de profesionales determinados a acompañar a individuos y organizaciones durante todo el vínculo entre el colaborador y la organización.

-

Reestructuración organizacional

Asesoramiento en materia de reestructuración operativa a las empresas en dificultades, a sus acreedores o a otras partes interesadas.

-

Servicios al Gobierno y Sector Público

Proyectos de auditoría financiera y de revisiones especiales técnicas y concurrentes de programas de gobiernos nacionales y subnacionales financiados por organismos internacionales de crédito. Proyectos especiales para entidades gubernamentales, empresas públicas y mixtas.

-

Servicios de Valuation

Servicios de valuaciones de empresas y proyectos.

-

Transaction Advisory Services

La oferta de servicios incluye due diligence financiera; servicios de operaciones; inteligencia comercial y estratégica; valoraciones; asesoramiento en fusiones y adquisiciones, mercados de capital y asesoramiento en deuda.

-

Academy - Empowered by Grant Thornton Argentina & Perú

Academy es una plataforma de e-learning que surge como una iniciativa conjunta de Grant Thornton Argentina y Grant Thornton Perú. Está pensada para que todos puedan adquirir nuevas habilidades en contabilidad, auditoría, impuestos, tecnología y de negocios mediante el acceso a múltiples cursos y certificaciones.

-

Auditoría Externa

Ofrecemos servicios de auditoría externa de estados financieros, informes de aseguramiento, informes de procedimientos acordados y certificaciones, due-diligence y take-over de empresas.

-

Metodología y Tecnología de Auditoría

En Grant Thornton utilizamos una única metodología de auditoría a través de nuestra red global. La aplicamos a través de una herramienta de software conocida como LEAP. Conocela ahora.

-

Normas profesionales y capacitación

Nuestros asesores NIIF pueden ayudarte a navegar por la complejidad de las normas para que puedas dedicar tu tiempo y esfuerzo en tu negocio.

-

Prevención de lavado de activos y financiación del terrorismo

Desde Grant Thornton brindamos asesoramiento a nuestros clientes en el desarrollo de una estrategia de Prevención del Lavado de Activos y Financiación del Terrorismo que les permita prevenir los riesgos en forma integral.

-

Outsourcing impositivo

Los impuestos tienen un fuerte impacto en las decisiones de negocio. En Grant Thornton respondemos rápidamente y diseñamos soluciones a medida para que las organizaciones no se vean afectadas ni perjudicadas.

-

Payroll

Contamos con la experiencia y los conocimientos técnicos que nos permiten realizar liquidaciones de salarios de diversos sectores, incluidos aquellos en los cuales se desempeñan sindicatos y organizaciones de trabajadores.

-

Servicios de contabilidad, administración y finanzas

La contabilidad efectiva y asesoría financiera son necesarias para el éxito de una organización innovadora y con visión de futuro. Brindamos nuestro conocimiento y experiencia para que puedas mantenerte concentrado en las actividades principales de tu negocio.

-

Start-up de empresas

Las etapas iniciales de un negocio son clave para su éxito. Por ello, es importante contar con expertos que lleven adelante la gestión y la administración de los recursos empresariales. Conocé nuestras soluciones para ayudarte a construir tu empresa.

-

Auditoría Externa

Ofrecemos servicios de auditoría externa de estados financieros, informes de aseguramiento, de procedimientos acordados y certificaciones, due-diligence y take-over de Entidades Financieras.

-

Revisor Externo Independiente UIF - PLA/FT

Participamos en la implementación de las exigencias de la UIF en empresas líderes y nuestros servicios aseguran un encuadramiento ordenado optimizando la inversión.

-

Auditoría Interna

Una auditoría interna ayuda a identificar vacíos, deficiencias y potencial de riesgo inherente en todas las facetas de la organización.

-

Auditoría Legal

El monitoreo del área legal suele ser una tarea compleja y dificultosa para las organizaciones, que sin embargo no puede descuidarse.

-

Creación y adquisición de Entidades Financieras

Contamos con el conocimiento de las actividades relacionadas con la adquisición o creación de entidades financieras, tanto en el ámbito local como a nivel internacional.

-

Responsable de cumplimiento regulatorio ALyC

En Grant Thornton ofrecemos el servicio de actuación como “Responsable de Cumplimiento Regulatorio y Control Interno” para sociedades que solicitaron su inscripción como Agente de Liquidación y Compensación y Agente de Negociación (ALyC).

-

Auditoría Interna de TI

La tecnología de la información ha sido, y será cada vez más, un factor clave para el éxito y la eficiencia operativa en todas las industrias. Las innovaciones y las nuevas amenazas a la seguridad de los datos, han reforzado la importancia y aumentado los riesgos asociados con el uso de la tecnología.

-

Ciberseguridad

A medida que estas sofisticadas manipulaciones digitales se vuelven más frecuentes, las organizaciones deben fortalecer sus defensas y protegerse eficazmente de las amenazas y reconocer aquellas que no lo son. Las organizaciones deben actuar rápidamente para reforzar la confianza y la resiliencia. Es fundamental una combinación de capacidades de seguridad mejoradas, controles sólidos y educación y concientización de los empleados.

-

Controles ITGC

Los Controles Generales de Tecnología de la Información (ITGC) son un conjunto de políticas que garantizan la implementación efectiva de sistemas de control en toda una organización. Las auditorías ITGC ayudan a verificar que estos controles generales estén implementados y funcionando correctamente, de modo que el riesgo se gestione adecuadamente.

-

Global Mobility Services

Enviar a alguien al extranjero implica pasivos y obligaciones. Ofrecemos soluciones interesantes para minimizar la carga fiscal para las dos partes.

-

Impuestos directos

Proporcionamos soluciones claras y prácticas que satisfacen sus necesidades comerciales específicas, de la manera posible más eficiente de materia impositiva.

-

Impuestos indirectos

Los equipos fiscales de Grant Thornton adoptan un enfoque riguroso para ayudar a cumplir sus obligaciones fiscales, ante cualquier desafío que puedan enfrentar en el camino.

-

Impuestos internacionales - Soporte en Transacciones

Ofrecemos nuestra experiencia internacional en la materia y ponemos a disposición los recursos para planificar y cumplir adecuadamente con los marcos regulatorios.

-

Servicios a clientes privados

En cualquier lugar del mundo en el que se encuentre, nuestros especialistas en impuestos pueden ayudarlo con sus intereses e inversiones en el extranjero.

-

Actualizaciones impositivas

Accedé a los comunicados, notas, agendas y síntesis informativas impositivas elaboradas por los expertos de Grant Thornton Argentina.

-

LATAM Tax Newsletter

Mantenete informado sobre los últimos avances tributarios en América Latina con el LATAM Tax Newsletter, elaborado por nuestros expertos en toda América.

-

Energía y tecnologías limpias

Creciente demanda, desarrollo de nuevas formas de energía y urgencia de un futuro sustentable: Preparate para estos cambios y mantenete un paso adelante de tus competidores.

-

Minería

Los mercados energéticos en todo el mundo están experimentando grandes cambios. En Grant Thornton acompañamos a nuestros clientes en el entendimiento y superación de los desafíos para asegurarle las soluciones.

-

Petróleo y gas

Nuestro equipo de gas y petróleo cuentan con un gran conocimiento, amplia experiencia y la visión necesarias para ofrecer al cliente soluciones prácticas adaptadas al negocio.

-

Banca y valores

Grant Thornton ofrece soluciones significativas y precisas para cuestiones operacionales y transaccionales, litigios y conflictos administrativos en banca.

-

Capital privado

Reunimos equipos internacionales de finanzas corporativas, reestructuración y recuperación, y servicios de impuestos y aseguramiento, los cuales brindan soluciones a medida, desde la inversión inicial, pasando por la etapa de crecimiento, hasta el final.

-

Fintech

Trabajamos con el cliente para sacar provecho de todas las oportunidades y gestionar los riesgos inherentes a la industria, impulsándolo a mantenerse siempre un paso adelante.

-

Gestión de activos

Contamos con equipos especializados en más de 60 países, que brindan soluciones de aseguramiento, impuestos y consultoría a gerentes de activos a nivel global, internacional, regional, local y central.

-

Seguros

Gracias a nuestro equipo de especialistas, estamos capacitados para acompañar al cliente con soluciones significativas y precisas para cuestiones operacionales y transaccionales, litigaciones y conflictos administrativos.

La Federación Internacional de Contadores define al fraude como un acto intencional por una o más personas de entre la administración, los encargados del gobierno corporativo, empleados o terceros, que implique el uso de engaño para obtener una ventaja injusta o ilegal. Éste se puede detectar por errores en los estados financieros, pero hay que diferenciarlo de una equivocación en el armado del informe. El factor distintivo será si la acción fundamental que produce el error es intencional o no.

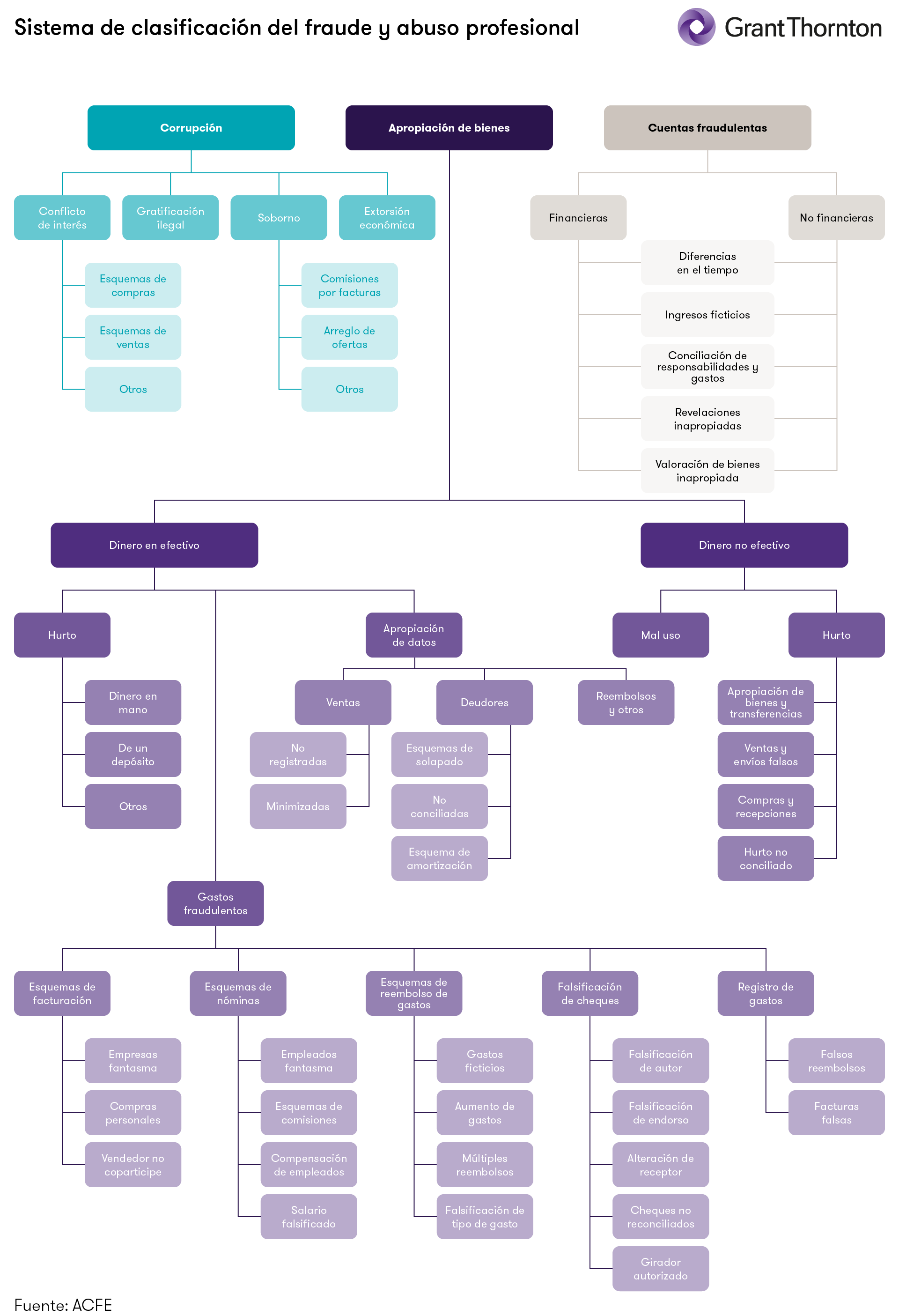

Hay tres grandes categorías de fraude:

- Malversación de activos: Efectivo e inventario y todos los demás activos.

- Corrupción: Conflictos de interés, soborno, gratificaciones ilegales, y extorsión económica.

- Fraude de estados financieros: sobrevaloración o subestimación del patrimonio o de ingresos netos.

![Árbol del fraude]()

De acuerdo con la ACFE, el 47% de los casos de fraude se trata de malversación de activos, que puede implicar el desfalco de ingresos, robo de activos físicos o propiedad intelectual, el pago por bienes y servicios no recibidos o el uso de activos de una entidad para uso personal. El 12% son de corrupción y el 32% de las ocurrencias implican tanto la malversación como la corrupción. Tan solo el 1% de los casos corresponden a fraudes de estados financieros.

No obstante, a pesar de ser los menos frecuentes, los fraudes de estados financieros implican una pérdida promedio de US$ 593.000; mientras que los que resultan de una malversación de activos, US$ 100.000.

En Latinoamérica y el Caribe, la mayor cantidad de casos de fraude se da a través de corrupción (59%) y fraudes de estados financieros (17%).

Marcelo Pinto, Socio de Advisory Services de Grant Thornton Argentina, destaca que esta situación coincide con el reciente informe de Transparencia Internacional sobre el Índice de Percepción de la Corrupción (IPC) 2022, que consigna sobre América Latina que “la falta de acciones audaces y firmes para combatir la corrupción y fortalecer las instituciones públicas está alimentando a las actividades delictivas organizadas, socavando la democracia y a los derechos humanos y amenazando los Objetivos de Desarrollo Sostenible (ODS)".

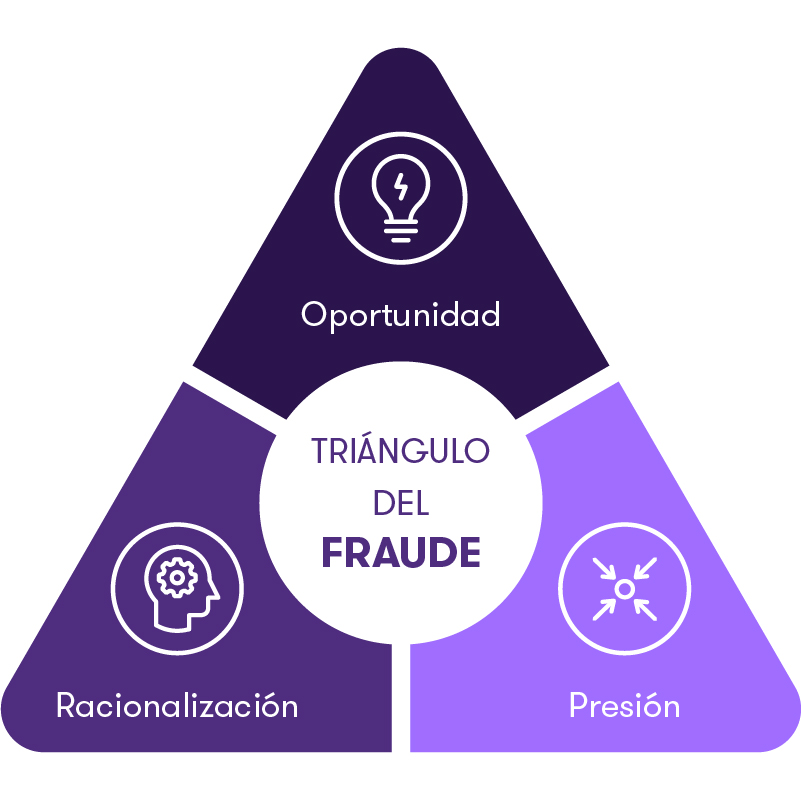

El triángulo del fraude

El fraude suele ocurrir cuando el perpetrador está presionado, detecta la oportunidad y le encuentra un justificativo que le suena razonable. Estos tres elementos forman parte del “triángulo del fraude”, un modelo que explica los factores que llevan a las personas a cometer un fraude laboral.

La presión usualmente es el motivo y suele ser económico. La persona percibe una necesidad económica tanto personal como laboral y comienza a considerar llevar a cabo el acto.

La oportunidad va a definir el modo en que cometerá el ilícito. La persona ve una forma sencilla de abusar de la confianza para resolver sus conflictos con una baja percepción de riesgo de ser descubierto. La forma elegida será aquella que le permita resolver su problema en secreto, ya que tiene un estatus o reputación que mantener.

Por último, la racionalización es un componente decisivo a la hora de cometer el fraude ya que quien lo realiza debe buscar la forma de reconciliarse. Al ser personas que se ven a sí mismos como "normales" y honestar, buscarán una exculpación que sea aceptable y decente.

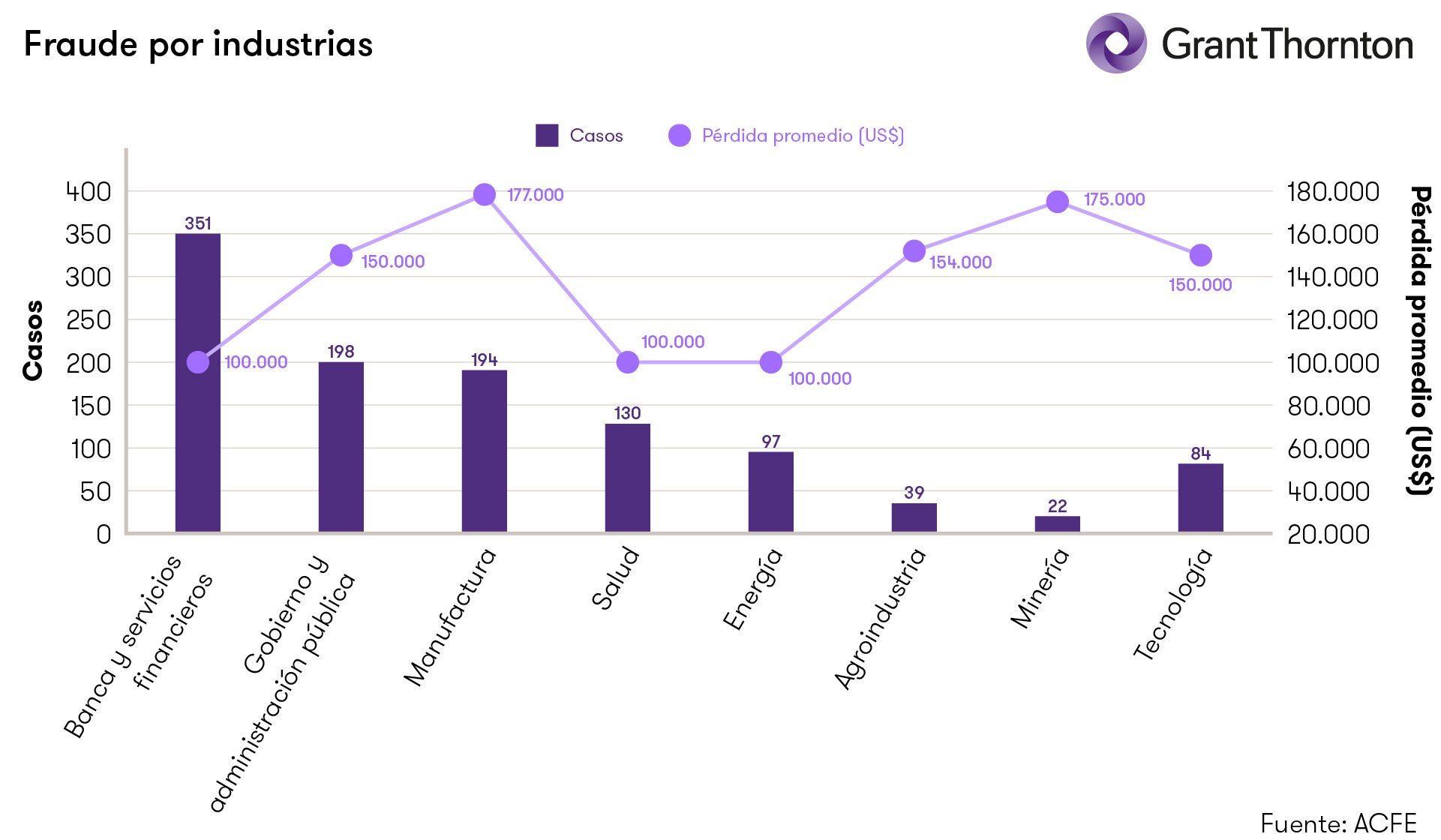

Las industrias que presentan más casos de fraude son Banca, Gobierno, Manufactura, Salud y Energía. Pinto destaca que “estos datos guardan consistencia con el segundo factor del triángulo del Fraude vinculado con la oportunidad de cometer el ilícito y evadir sus consecuencias con baja probabilidad de detección (generación de exacciones indebidas a través de estafas electrónicas)”.

Por su parte, Alejandro Chiappe -socio de Advisory Services de Grant Thornton Argentina- remarca que se trata principalmente de "empresas o individuos que potencialmente tienen alguna capacidad de recuperar todo o parte de lo perdido directa o indirectamente a través de coberturas de seguros. Esto diluye el efecto del delito ante la comunidad invisibilizando el daño directo".

Detección del fraude

La detección temprana del fraude es importante no solo porque reduce significativamente el impacto que éste pueda tener tanto a nivel económico como reputacional de la empresa, sino que también va a desalentar futuras acciones fraudulentas.

Para poder lograrlo hay que prestar atención a las diferentes señales de alerta o red flags. Éstas se pueden detectar tanto sobre la persona que comete el acto, como sobre la información financiera:

Red flags financieras:

- Transacciones impropias de la naturaleza de la empresa

- Importes elevados en las rendiciones de gastos de los empleados

- Pagos de horas extraordinarias poco relacionadas con la actividad o declaración de horas extras que no corresponderían

- Compras y otras transacciones con terceros que tienen relación o vínculo con el empleado

- Las decisiones de gestión están dominadas por un individuo o un pequeño grupo

- Número excesivo de cuentas corrientes

- Cambios frecuentes en las cuentas bancarias

- Cambios frecuentes de auditores externos

- Activos de la empresa vendidos a valor de mercado

- Reducción significativa en un mercado estable y próspero

- Renovación continua de préstamos

- Número excesivo de transacciones de fin de año

- Tasa alta de rotación de empleados

- Sobregiros inesperados o disminuciones en los saldos de efectivo

- Negativa por parte de un empleado o división a utilizar documentos numerados en serie

- Documentos faltantes

Red flags del personal:

- Lleva un estilo de vida que no es concordante con su sueldo

- Presenta dificultades económicas

- Tiene una relación muy cercana con un cliente o proveedor

- Presenta problemas de conducta

- Reacio a compartir tareas o compartir información

- Se irrita fácilmente, desconfía de todo y actúa siempre a la defensiva

- Está pasando por problemas de salud o inconvenientes familiares

- Es víctima de intimidación o acoso laboral

- Se queja del trabajo, empresa

- Se rehúsa a tomar vacaciones

- No se relaciona con el resto de los empleados

También existen las red flags de recursos humanos, éstas se relacionan con el vínculo empresa-empleado. Muchos casos de fraude suceden cuando la persona no está conforme con las condiciones o el ambiente laboral. El descontento puede deberse a un aumento de sueldo o puesto rechazado, recorte de sueldo o beneficios, temor a la pérdida del empleo o el aviso de despido ya fue entregado y está próximo a ser desvinculado.

Cabe destacar, que la detección de estas señales de alerta es tan importante como las acciones que se realicen luego de la identificación. En este sentido, Pinto remarca que las red flags deben formar parte de un sistema dentro de las organizaciones que permita no sólo identificarlas (ya que no siempre implica la existencia de fraude), sino clasificarlas, analizarlas y que devengan en recursos disparadores de un esquema amplio de controles, como puede ser el uso de indicadores de fraude (KFI, por sus siglas en inglés). Pero “para que dicho sistema resulte efectivo, es imprescindible propender a una cultura de lucha contra el fraude en toda la organización”, sostiene.

"Complementariamente, las líneas de denuncia anónima sirven como un elemento más de investigación y de contención de estos comportamientos negativos en la organización", agrega Chiappe.

Rol del auditor

De acuerdo con la Norma Internacional de Auditoría (NIA) 240, emitida por la Junta Internacional de Normas de Auditoría y Aseguramiento (IAASB), el auditor debe identificar y evaluar los riesgos de errores de importancia relativa en los estados financieros, obteniendo suficiente evidencia para diseñar e implementar los procedimientos necesarios y responder adecuadamente.

Cuando el auditor lleva adelante una auditoría, si encuentra un error en los estados financieros deberá determinar si este corresponde a un accidente involuntario o a un fraude. Para ello, puede guiarse por la “pericia del perpetrador, frecuencia y extensión de la manipulación, grado de colusión implicado, el tamaño relativo de las cantidades individuales manipuladas, y la antigüedad de los involucrados”, además de su experiencia para detectar aquellos aspectos que son más propensos a tener errores de importancia relativa debida a fraude.

En el caso de detectar errores compatibles con el fraude, el auditor no va a hacer consideraciones legales, sino que se limitará a comunicarlo a quienes tengan la responsabilidad principal de la prevención y detección de fraude.

Dado que esta tarea corresponde a la administración y al gobierno corporativo de una compañía, si el auditor ha identificado o sospecha que éstos pueden estar implicados, deberá determinar si hay una responsabilidad de reportarlo a una parte fuera de la entidad. Y aunque el deber profesional de confidencialidad puede impedir este reporte, las responsabilidades legales del auditor pueden sobrepasarlo.

Los expertos de Grant Thornton coinciden en que estar atentos a la aparición de indicios de fraude no es solo una responsabilidad profesional en el ejercicio de las funciones como auditores o consultores, sino además una cuestión de actitud frente al desarrollo de las actividades en las que se participa como empleadores, empleados, clientes, proveedores, consumidores, etc. El respeto por los valores éticos y el comportamiento y actitud de los líderes es crítico tanto a nivel interno de la empresa o institución como en su integración en el entorno social en el que opera.

Si te gustaría recibir asesoramiento en la prevención del fraude o conocer más sobre el tema, comunicate con nosotros.